Voltar

VoltarICMS ST |

Disponível para: |

|

A Substituição Tributária pode ser conceituada como sendo o regime pelo qual a responsabilidade pelo ICMS devido em relação às operações ou prestações de serviços é atribuída a outro contribuinte.

Substituição Tributária (ST) é um instituto criado e implementado pelas Unidades da Federação antes do advento da atual Constituição Federal, por intermédio de legislação infraconstitucional, ou seja, de Convênios e Protocolos celebrados entre os secretários de fazenda estaduais. Durante muito tempo, a sua constitucionalidade e legitimidade foi arguida em juízo pelos contribuintes, sob a alegação de falta de previsão constitucional e de lei complementar para a sua implementação.

Em face da eficiência desse instituto, uma vez que a sua aplicação fez diminuir a evasão fiscal e facilitou a fiscalização, a atual Constituição Federal, no seu artigo 150, parágrafo 7º, incorporou-o definitivamente e a Lei Complementar nº 87/96 veio a legitimá-la.

Existe no sistema o cadastro de ICMS ST que será utilizado para definir o fundamento legal para a utilização do ICMS ST na operação. Os registros deste cadastro estarão disponíveis para associação com o cadastro de produto.

No cadastro do ICMS ST serão definidos os fundamentos legais para a cobrança do ICMS de substituição a serem utilizados nos produtos do sistema. Podem ser criados um ou vários fundamentos para cada registro.

Para incluir um registro acesse o caminho "Iniciar -> Estoque -> Tributação -> ICMS ST", é aberta a tela "ICMS ST" que mostrará os campos "Nome" e "Descrição" de cada registro. Será exibida a listagem dos cadastros já efetuados, conforme mostra a imagem abaixo:

Figura

1 - Listagem dos

Registros de ICMS ST

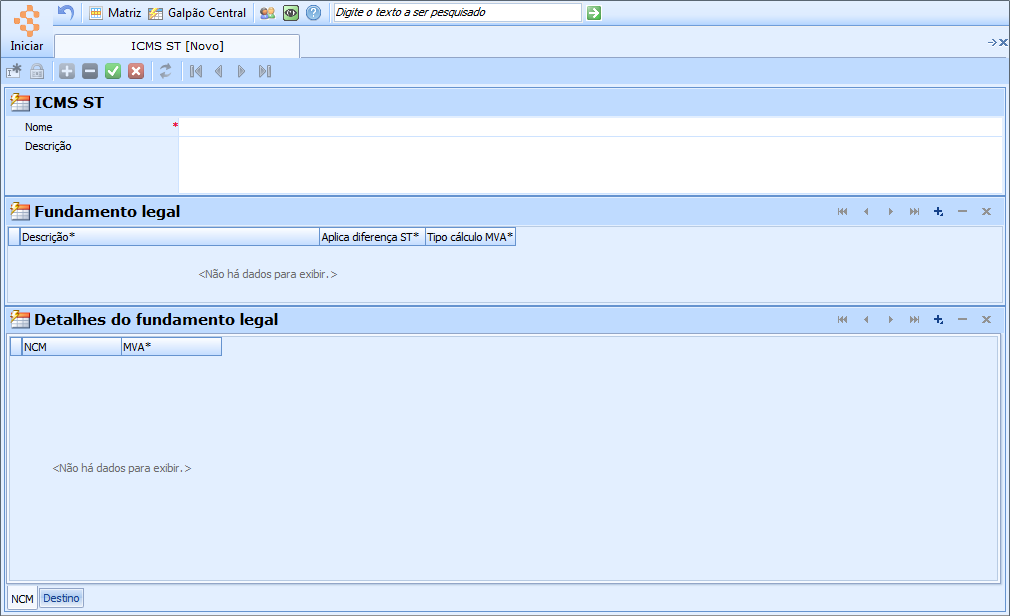

Ao clicar no botão  , ou dar

duplo clique em um registro existente será aberta a tela de detalhes do

registro.

, ou dar

duplo clique em um registro existente será aberta a tela de detalhes do

registro.

Figura

2 - Cadastro de ICMS

ST

Os seguintes campos serão apresentados:

Na seção "ICMS ST" deve ser informada a identificação do cadastro:

"Nome": Informe o nome para a identificação do ICMS ST.

"Descrição": Informe uma descrição para este ICMS ST.

Na seção "Fundamento legal" serão incluídos os dados para o fundamento legal:

"Descrição": Informe a descrição do fundamento legal.

"Diferença ST": Informe se será aplicada a diferença de substituição tributária ou não para este fundamento.

"Tipo cálculo MVA": Defina qual será o tipo de cálculo para o MVA, escolha entre:

"Ajustado": O MVA ajustado é uma forma de tributar uma operação interestadual como sendo uma operação interna (dentro do estado de destino). Conforme o protocolo em estudo o cálculo do MVA Ajustado se dá da seguinte forma:

A = (1+ MVA ST original)

B = (1 - ALQ inter) / (1 - ALQ intra)

MVA ajustada = ((A x B) – 1) x100)

Onde:

I - MVA ajustada é o percentual, com duas casas decimais, correspondente à margem de valor agregado a ser utilizada para apuração da base de cálculo relativa à substituição tributária na operação interestadual;

II - MVA-ST original é o coeficiente, com quatro casas decimais, correspondente à margem de valor agregado;

III - ALQ inter é o coeficiente correspondente à alíquota interestadual aplicável à operação;

IV - ALQ intra é o coeficiente correspondente à alíquota prevista neste Estado para as operações subseqüentes alcançadas pela substituição tributária.

Importante ressaltar que, na hipótese de apuração da base de cálculo do ICMS ST, por ocasião da entrada de mercadoria no estabelecimento de contribuinte importador, deverá ser aplicado o percentual de MVA correspondente à operação interna, tendo em vista o mesmo tratamento dado à importação, sobretudo em relação à alíquota.

Fonte: Secretaria de Estado de Fazenda

Verifique com a contabilidade da empresa mais informações sobre este cálculo.

"Fixado": O MVA fixado indica que a margem foi fixada pelo órgão público competente, ou seja, o MVA possui uma taxa fixa de cobrança independente da origem ou destino da operação.

A seção "Detalhes do fundamento legal" possuirá duas abas "NCM" e "Destino":

"NCM"

"NCM": Informe o número do NCM que utilizará, neste fundamento, o percentual de MVA definido, este deve possuir o formato "XXXX.XX.XX". Este campo será utilizado para identificar qual percentual de MVA será cobrado para os produtos que estiverem relacionados a este ICMS ST e seu fundamento, de acordo com seu NCM.

Ex.: Produto X, com NCM 15.09, está relacionado com o ICMS ST "Venda Sergipe".

O ICMS ST "Venda Sergipe" possui os seguintes detalhes de fundamento:

NCM: 29.33 / MVA: 33,33%

NCM: 15.09 / MVA: 28,00%

Ao utilizar este produto em uma operação que possuir o destino correspondente a um dos fundamentos indicados no ICMS ST, aba "Destino", o seu percentual de MVA será de 28,00%.

"MVA": Informe o percentual para cálculo da MVA.

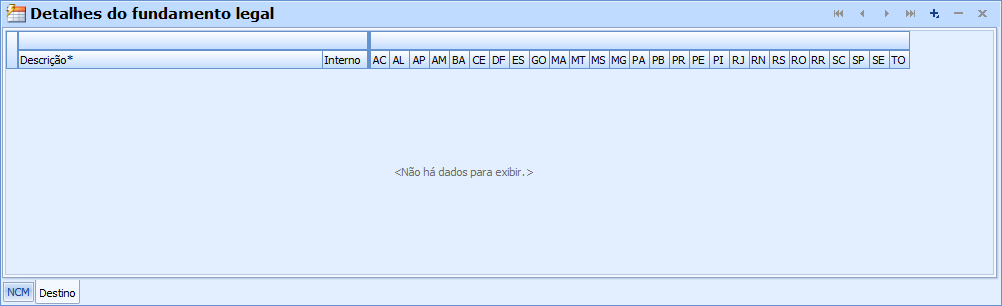

"Destino"

Figura

3 - Cadastro de ICMS

ST, seção "Destino" para detalhamento do fundamento legal

"Descrição": Informe o dispositivo do fundamento do ICMS ST que sairá impresso na nota fiscal de acordo com o destino da mesma, este faz referência com a legislação que fundamenta, justifica, a cobrança do ICMS ST para o produto na operação. Utilizado para os casos em que a nota tenha fundamentos legais de diferentes dispositivos (dispositivos serão a referência da lei aplicada), porém ligados ao mesmo "Fundamento texto" separados por vírgula.

Ex.:

Fundamento texto: "ICMS ST nos termos do [dispositivo] do RICMS"

Se os dispositivos forem: - Anexo XV Parte 2 Item 22.1 / - Anexo XV Parte 2 tem 22.2

Ficará: "ICMS ST nos termos do Anexo XV Parte 2 Item 22.1, Anexo XV Parte 2 Item 22.2 do RICMS".

O usuário poderia fazer também:

Fundamento texto: "ICMS ST nos termos do Anexo XV Parte 2 Itens [Dispositivo] do RICMS"

Se os dispositivos forem: - 22.1 / - 22.2

Ficará: "ICMS ST nos termos do Anexo XV Parte 2 Itens 22.1, 22.2 do RICMS”.

O fundamento texto é padrão do sistema, sempre impresso com a mesma informação.

Em frente ao campo "Descrição" ficarão posicionados os vinte e sete estados para definição dos destinos de venda que participará do convênio/protocolo. Marque a correspondência para indicar qual participará de cada dispositivo.

Clique no botão  para incluir

o registro.

para incluir

o registro.

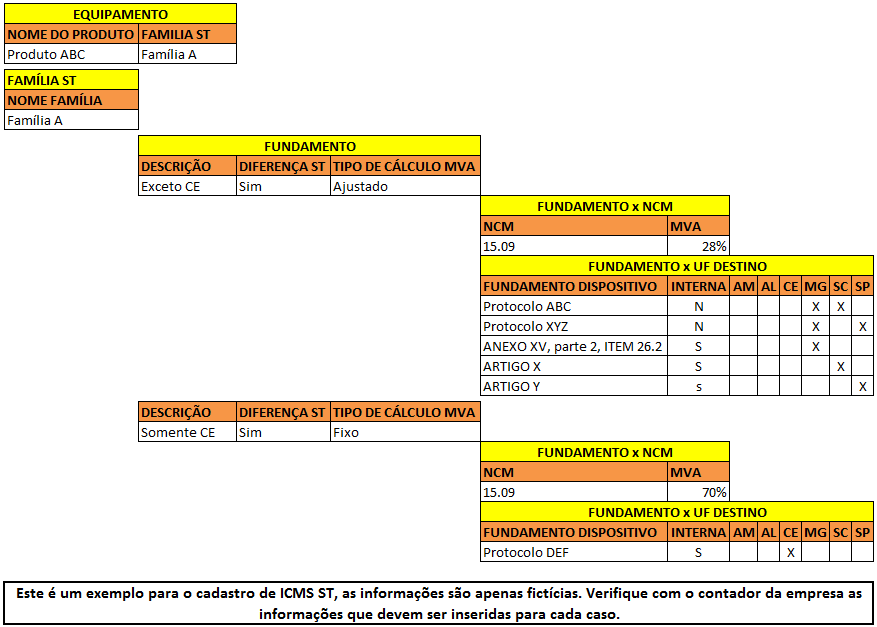

Segue abaixo a tabela de exemplo do funcionamento deste cadastro:

Utilização nas operações:

O ICMS ST deve ser selecionado no cadastro de produto no campo criado para tal informação. Este será utilizado em uma operação apenas se a dispensa ST da mesma for igual a "Não" e o tipo de operação for igual a "Venda". Para descobrir qual o fundamento e detalhe a ser utilizado o sistema fará as seguintes verificações:

Operações interestaduais - UF da empresa é diferente da UF do cliente na operação:

Será buscado o fundamento que possua na aba "Destino" a UF da empresa e a UF do destinatário marcadas. Neste caso a opção "Interna" tem de estar desmarcada:

Se houver mais de um detalhe desta maneira com o mesmo NCM será exibida a mensagem "Existem mais de uma fundamentação legal da origem 'UF empresa' para o destino 'UF destinatário'" e então será necessário corrigir o problema diretamente no cadastro de ICMS ST; se não for encontrado nenhum fundamento com as UFs da operação, o sistema entenderá que não há fundamentação, MVA e demais informações, ou seja, a operação não possui ICMS ST.

Retornando apenas um fundamento, serão buscados:

- Descrição do dispositivo do destino, localizada o campo "Descrição" da seção "Detalhes do fundamento legal". Esta será acrescentada na seção de informações adicionais da Nota Fiscal;

- Percentual do MVA de acordo com o NCM do produto. O código do NCM pode conter no mínimo quatro e no máximo oito números, a prioridade é encontrar o NCM com maior quantidade de dígitos;

- Tipo de cálculo do MVA, diferença ST e descrição do dispositivo para o fundamento, localizados na seção "Fundamento legal" do ICMS ST.

Operações internas - UF da empresa é igual à UF do cliente na operação:

Será buscado o fundamento que possua na aba "Destino" a opção "Interna" marcada e o estado da empresa de origem também marcado:

Se houver mais de um detalhe desta maneira, será exibida a mensagem "Existe mais de uma fundamentação legal da origem 'UF empresa' para o destino 'UF destinatário'" e então será necessário corrigir o problema diretamente no cadastro de ICMS ST; se não for encontrado nenhum fundamento com as UFs da operação, o sistema entenderá que não há fundamentação, MVA e demais informações, ou seja, a operação não possui ICMS ST.

Retornando apenas um fundamento, serão buscados:

- Descrição do dispositivo do destino localizada no campo "Descrição" da seção "Detalhes do fundamento legal". Esta será acrescentada na seção de informações adicionais da Nota Fiscal;

- Percentual do MVA de acordo com o NCM do produto. O código do NCM pode conter no mínimo quatro e no máximo oito números, a prioridade é encontrar o NCM com maior quantidade de dígitos;

- Tipo de calculo do MVA, diferença ST e descrição do dispositivo para o fundamento, localizados na seção "Fundamento legal".

Na nota, de acordo com o ICMS ST buscado, será impresso, nas observações, o texto padrão:

"ICMS ST nos termos do [dispositivo] do RICMS."

No lugar de [dispositivo] será mostrado o texto do campo "Descrição" da seção "Detalhes do fundamento legal", aba "Destino" do cadastro de ICMS ST associado ao produto.

|

O cadastro de família de ICMS ST e associação com o produto devem ser feitos corretamente e com auxílio do responsável contábil da empresa, pois este será utilizado nas operações para identificação de percentuais do MVA e dispositivos da cobrança do ST. Para os sistemas que possuírem a funcionalidade de Multiempresa (disponível apenas para Sisloc Premium), este cadastro será o mesmo para todas as empresas cadastradas no banco de dados, sem a necessidade de realizar um cadastro para cada uma. |